सभी प्रकार की कमर्शियल कंपनी में डेवलपमेंट, फॉर्मेशन ऑपरेशन और विभिन्न प्रकार के कार्य को पूरा करने के लिए टर्म लोन की आवश्यकता होती है।

भारत में स्मॉल कैपिटल ऑपरेटर को कंपनी कैपिटल के लिए कई प्रकार की समस्या का सामना करना पड़ता है।

किसी भी प्रोडक्ट की सप्लाई चैन नेटवर्क में वेंडर काफी ज्यादा महत्वपूर्ण होता है। मैन्युफैक्चरिंग प्रोडक्ट के लिए जो भी Raw Material की आवश्यकता होती है, उसे वेंडर के द्वारा पूरा किया जाता है।

... एप्लीकेशन प्रोसेस हो रहे हैं

Trusted lending partner of

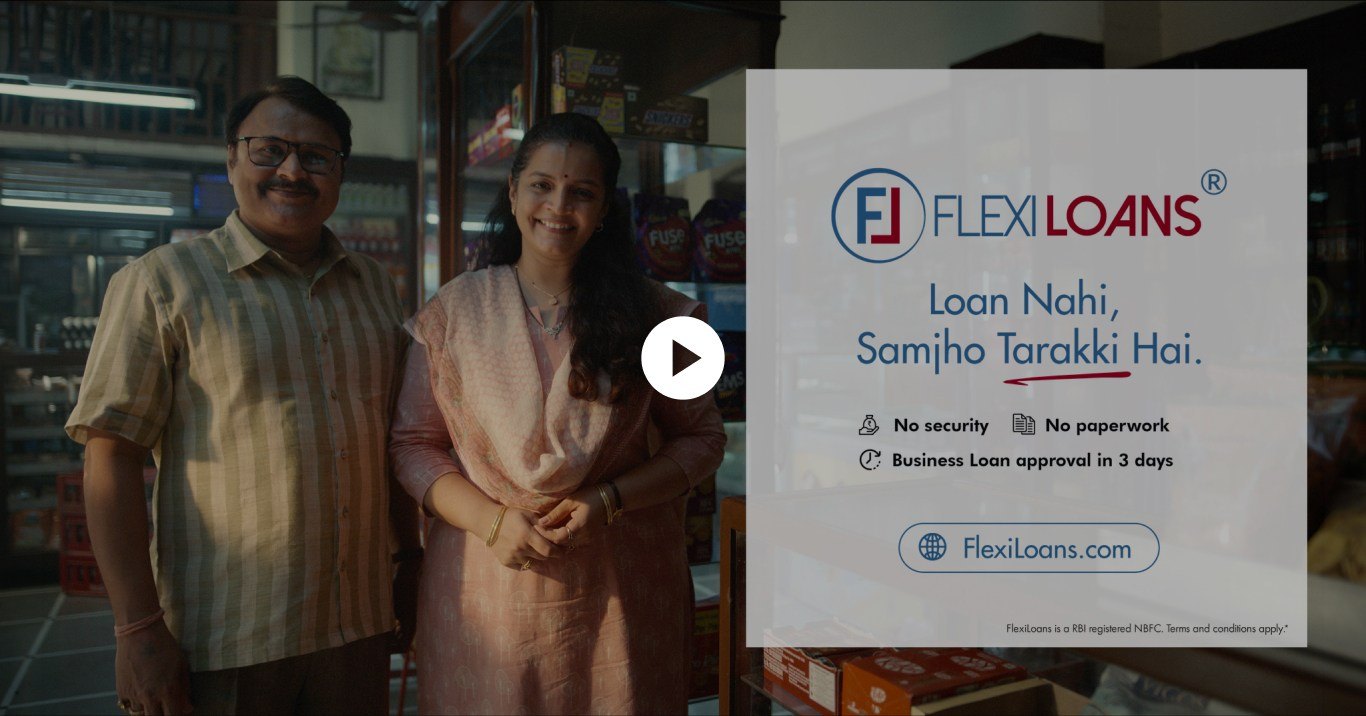

लोन लेने के लिए आपको किसी भी सिक्योरिटी को देने की जरूरत नहीं होगी।

कम से कम दस्तावेजों की आवश्यकता होगी और लोन लेने की प्रक्रिया भी काफी आसान है।

हमारे द्वारा आपका डाटा को सुरक्षित रखने के लिए आरबीआई द्वारा निर्धारित पॉलिसीज़ को फॉलो किया जाता है।

हमारे प्लेटफार्म पर आपको लोन लेने के समय कोई भी गुप्त शुल्क का भुगतान नहीं करना होगा। जो भी Charge लगेगा, वह सब कुछ पहले ही बता दिया जाएगा।

लोग दिल से हमारे प्रोडक्ट्स पसंद करते हैं

भरोसेमंद सुरक्षा और सपोर्ट

एंटी फिसिंग

फ्लेक्सीलोंस पर लोन एप्लीकेशन के लिए या इंटरेस्ट रेट को कम करने के लिए कोई भी अन्य शुल्क / फीस आपसे नहीं मांगा जाएगा।

जिम्मेदारी

हमारी कंपनी के द्वारा आपका पर्सनल डाटा किसी भी दूसरी कंपनी या फिर थर्ड पार्टी को शेयर नहीं किया जाएगा।

गोपनीयता और सुरक्षा

अगर आपका लोन मंजूर नहीं होता है या आप लोन के लिए पात्र नहीं है, तो आपका डाटा एक सप्ताह में डिलीट कर दिया जाएगा।

सुरक्षा

टॉप क्लास सुरक्षा सिस्टम के कारण आपका डाटा सुरक्षित रहेगा।

फ्लेक्सीलोन क्यों

छोटे बिजनेसमैन, नए स्टार्टअप और अन्य को लोन लेने में पहले काफी दिक्कतों का सामना करना पड़ता था । लेकिन जब से FlexiLoans की शुरुआत हुई है, लोन लेना काफी आसान हो गया है। दूसरे प्लेटफार्म के मामले में हमारे प्लेटफार्म के माध्यम से आपको बहुत जल्दी लोन मिल जाएगा और आपकी पात्रता के आधार पर अधिक से अधिक लोन दिया जाएगा। इंटरेस्ट भी काफी देना होगा। अगर आप लोन लेना चाहते हैं, तो आज ही अपनी एलिजिबिलिटी चेक करें और एक क्लिक पर लाखों रुपए का लोन पाएं।

हमारे कस्टमर हमसे प्यार करते हैं...

अब तक का हमारा सफर

India Winner in Gold Category

2018-2019

Digital Lending NBFC of the Year

Millennials Awards 2019

India Winner in Gold Category

2018-2019

लेटेस्ट ब्लॉग और मीडिया कवरेज

अक्सर पूछे जाने वाले सवाल

- बिजनेस को बढ़ावा देने के लिए

- वर्किंग कैपिटल की जरूरत को पूरा करने के लिए

- सीजन के हिसाब से वर्किंग कैपिटल को मैनेज करने के लिए।

- शॉर्ट टर्म कैश फ्लो को मैनेज करने के लिए

- - पैन कार्ड

- - आधार कार्ड

- - किराया समझौता

- - ड्राइविंग लाइसेंस

- - मतदाता पहचान पत्र

- - राशन कार्ड

- - पासपोर्ट

- - चालू खाते का पिछले 6 महीने का बैंक स्टेटमेंट बिजनेस केवाईसी (कोई भी)

- - जीएसटी पंजीकरण प्रमाणपत्र

- - दुकान स्थापना प्रमाणपत्र

- - 2 साल की लेखापरीक्षित वित्तीय स्थिति

- - पिछले 2 साल का आईटीआर

- - 6 महीने का जीएसटी रिटर्न

Flexiloans आरबीआई द्वारा रजिस्टर्ड है। *

Flexiloans आरबीआई द्वारा रजिस्टर्ड है। *

*हम आपका डाटा, किसी भी मार्केटिंग कंपनी या अन्य थर्ड पार्टी को शेयर या सैल नहीं करते हैं।

*हम आपका डाटा, किसी भी मार्केटिंग कंपनी या अन्य थर्ड पार्टी को शेयर या सैल नहीं करते हैं।